A Autoridade Tributária introduziu, em 2025, uma alteração relevante no enquadramento fiscal das viaturas consideradas “verdes” quando estas são atribuídas a trabalhadores e utilizadas para fins privados. Esta mudança tem impacto direto na forma como as empresas deduzem e regularizam o IVA, aumentando o nível de exigência documental e declarativa.

Neste artigo, sintetizamos de forma clara e objetiva o novo entendimento da AT, com base no Ofício Circulado n.º 25088/2025, e explicamos quando existe obrigação de liquidar IVA, como calculá-lo e quais os cuidados práticos a implementar para evitar correções fiscais.

Com a publicação do Ofício Circulado n.º 25088/2025, a Autoridade Tributária (AT) alterou profundamente as obrigações das empresas que deduzem o IVA em viaturas “verdes” e as atribuem a trabalhadores.

Em resumo: se a sua empresa recuperou o IVA da aquisição ou locação de uma viatura e permite que o funcionário a use para fins pessoais, essa utilização é agora considerada uma prestação de serviços tributável, obrigando a empresa a liquidar (pagar) IVA ao Estado sobre essa parcela de uso privado.

1. Enquadramento: Quando se aplica?

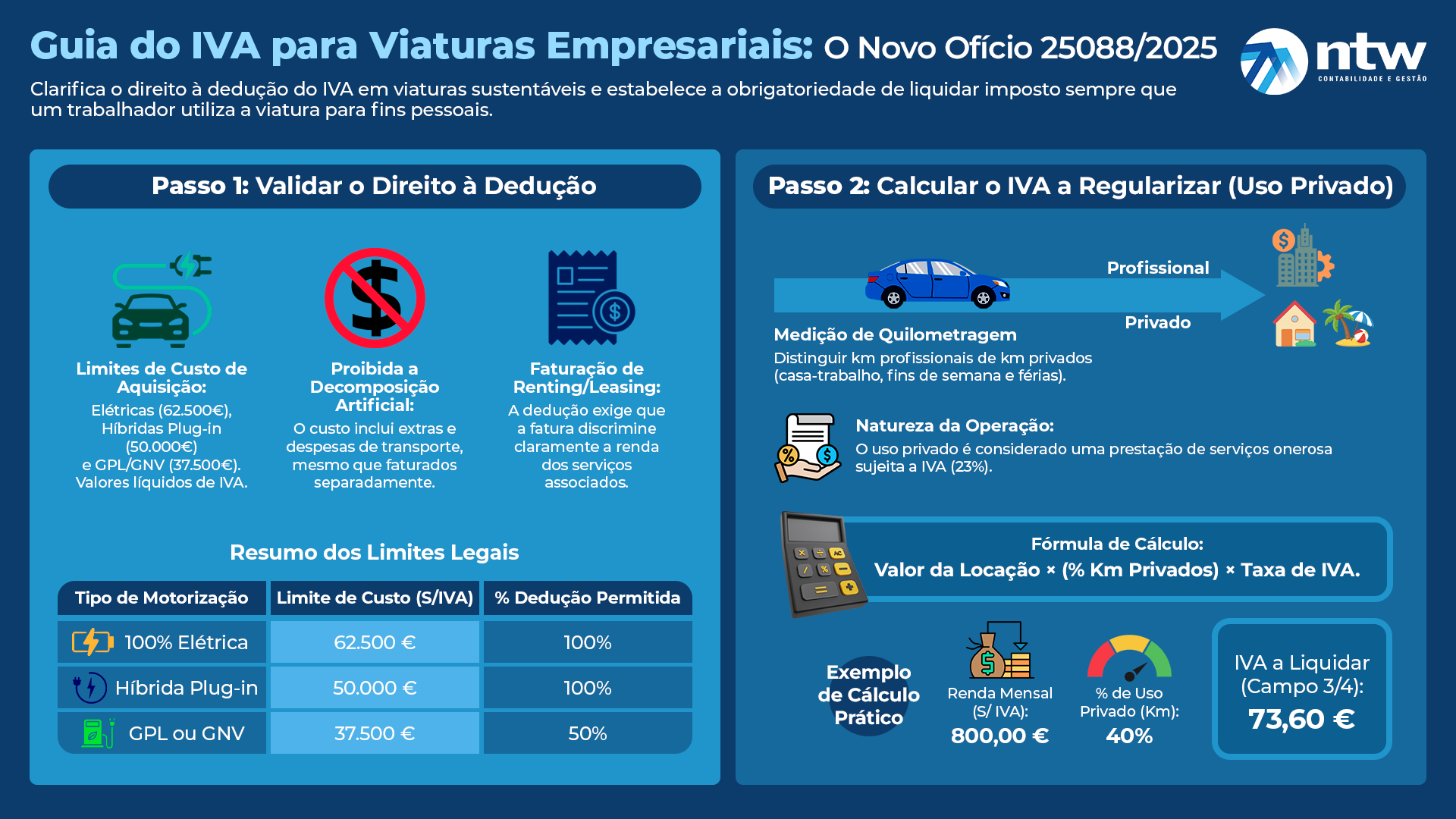

Esta obrigação aplica-se a viaturas consideradas de turismo onde a empresa exerceu o direito à dedução (total ou parcial), respeitando os seguintes limites de custo:

Tipo de Motorização | Limite de Custo (S/ IVA) | % Dedução Permitida

Elétrica | Até 62.500 € | 100%

Híbrida Plug-in | Até 50.000 € | 100%

GPL ou GNV | Até 37.500 € | 50%

Nota Crítica: Se o custo de aquisição ultrapassar estes limites (incluindo extras e despesas de transporte), o IVA torna-se totalmente não dedutível, eliminando o benefício logo à partida.

2. O que é considerado “Uso Privado”?

Para a AT, o uso privado não se limita apenas a férias ou fins de semana. Inclui, obrigatoriamente, as deslocações entre a residência do trabalhador e o local de trabalho. Sempre que o trabalhador utiliza a viatura fora do âmbito estritamente profissional, a empresa deve apurar o imposto correspondente.

3. Como calcular o IVA a regularizar (Passo-a-Passo)

O cálculo baseia-se na proporção de quilómetros percorridos na esfera privada face ao total de quilómetros do período.

A Fórmula:

IVA a liquidar = Valor da Locação × (Km privados / Km totais) × Taxa de IVA (23%)

Valor da Locação:

É a renda mensal (no renting) ou a quota-parte da amortização mensal (em caso de aquisição própria).

Encargos Adicionais:

Ao valor acima, deve acrescer a proporção do IVA deduzido com a eletricidade de carregamento da viatura.

4. Obrigações Práticas para a Empresa

Para cumprir a legislação e evitar correções em sede de inspeção, a empresa deve implementar:

- Controlo de Quilometragem:

É essencial manter registos fidedignos (mapas de quilometragem/logbooks) ou sistemas de geolocalização que separem as viagens profissionais das privadas. - Faturação de Renting/Leasing:

Garanta que a sua locadora emite faturas discriminadas. Se a fatura apresentar um valor global único (“tudo incluído”), a empresa perde o direito de deduzir qualquer IVA da renda. - Reporte Declarativo:

O IVA liquidado pelo uso privado deve ser reportado na Declaração Periódica de IVA (campos 3 e 4 do Quadro 06). - Atenção ao IRS:

A AT utiliza a Declaração Mensal de Remunerações (DMR) para cruzar dados; se um funcionário é tributado em IRS pelo uso da viatura, a AT esperará encontrar a correspondente liquidação de IVA na empresa.

A nova interpretação da Autoridade Tributária reforça a necessidade de controlo rigoroso e alinhamento entre fiscalidade, recursos humanos e contabilidade. A dedução do IVA em viaturas “verdes” continua a ser um benefício relevante, mas apenas quando acompanhada de procedimentos adequados, registos fiáveis e correto reporte declarativo.

Uma análise prévia do enquadramento de cada viatura, aliada a um sistema eficaz de controlo de utilização, é hoje essencial para mitigar riscos fiscais e evitar correções futuras. A NTW acompanha estas alterações de forma contínua, apoiando empresas na adaptação às novas exigências legais com segurança e rigor técnico.